Цена и объем рынка

Методика опроса

Покупка товара конкретного бренда зависит от следующих факторов:- Потребность в конкретном бренде, включающая в себя собственно потребность и набор возможных решений для удовлетворения потребности (первичная и вторичная конкуренция).

- «Образ бренда», включающий в себя принадлежность товара к определенной ценовой группе.

- «Образ потребителя», включающий в себя представление потребителя о целесообразности траты денег на данный товар при исходной имеющейся сумме.

Из общей психологии известно, что сила мотива зависит от потребности и валентности объекта мотива.

Сила мотива = (потребность) х (валентность объекта)

Для решения маркетинговых задач мы можем провести следующие параллели:

сила мотива = цена, которую человек готов заплатить за товар;

потребность = мотивировка приобретения конкретного товара;

валентность объекта = совокупность характеристик «образа бренда» и «образа потребителя».

В результате получаем:

Удовлетворяющая цена = (потребность) х («образ бренда» + «образ потребителя»)

В ходе проведения маркетингового исследования, имеющего целью определение ценовых ожиданий, оценку емкости рынка, выявление точек спроса и решение других вопросов, связанных с ценой, необходимо актуализировать у потребителя все указанные в формуле аспекты:

- Потребность в товаре:

- респондент вспоминает тех прямых и косвенных конкурентов тестируемого товара, которые он покупал за последний год и те (тот), которые он купил последний раз;

- респондент указывает частоту использования конкурентов тестируемого товара и причины их использования (применения);

- респондент оценивает тестируемый товар.

- «Образ бренда»:

- Предъявляя изображения с конкурентами (или их логотипами) и описывая тестируемый товар, мы заставляем респондента интегрировать тестируемый товар в существующие у потребителя представления о товарной группе.

- «Образ потребителя»:

- в предисловии к интервью респонденту сообщается, что информация о нем лично никому не будет передаваться, что актуализирует его представления о себе

- вопросами о потреблении мы актуализируем «образ пользователя товарной группы» и/или «образ пользователя бренда N»

После выяснения всех интересующих нас аспектов, мы спрашиваем респондента, будет ли он покупать новый товар. Отвечая на этот вопрос, человек присваивает товару некоторую ожидаемую цену, оценивает её приемлемость для себя и, в зависимости от этого, отвечает «да» или «нет». После добросердечного признания, мы задаем вопрос о цене и получаем в ответ уже субъективно присвоенную на предыдущем вопросе, «справедливую» для потребителя цену.

Алгоритм определения емкости спроса

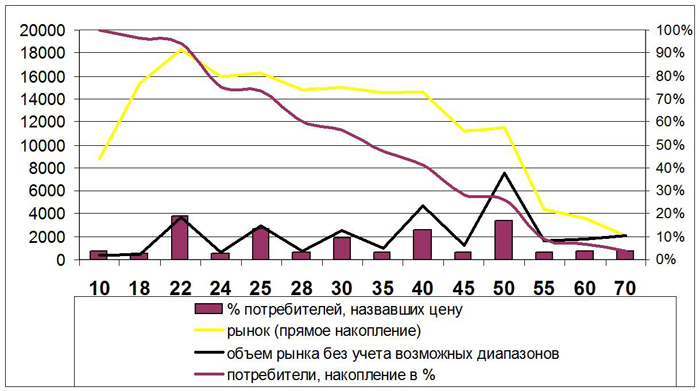

1. Определение емкости спроса состоит из двух этапов: выявление «точки спроса» и расчет емкости рынка:Строится частотное распределение полученных оценок и выявляется самая часто называемая цена. Иногда имеется одна точка спроса, тогда решение принять легко. Но чаще выявляется несколько точек спроса (как на графике «22 рубля», «40 рублей» и «50 рублей»). Тогда для принятия решения необходимо определить потенциальную емкость рынка при той или иной цене. Существует два подхода: 1) легко понятный и 2) правильный.

2. Путем перемножения полученных оценок на количество респондентов, назвавших данную цену и выше получаем емкость рынка «прямым накоплением», т.е. исходя из предположения, что люди рады платить как можно меньше (есть рекламодатели, придерживающиеся такой точки зрения). По пику (пикам) полученной кривой определяем «точки спроса», обеспечивающие максимальный оборот. В приводимом примере таковой является точка «22 рубля». В целом, такой подход при небольшом разбросе называемых цен является вполне правомочным, но главное — легко понятным. При имеющемся разбросе цен (в 7 раз между наибольшим и наименьшим значениями) он может быть ошибочным.

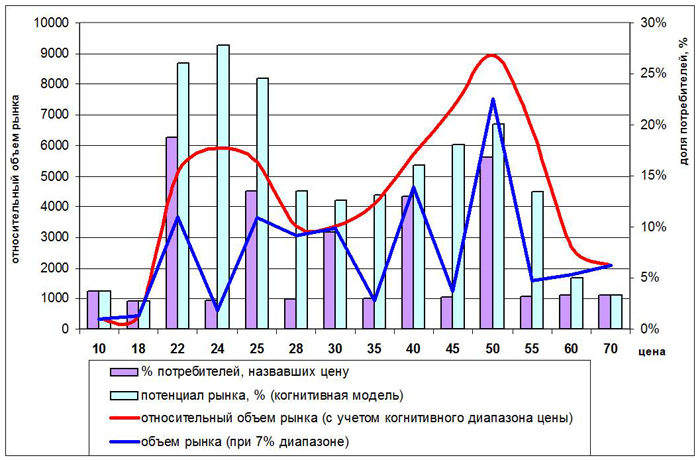

Есть несколько моделей для этих целей, базирующихся на разных подходах к покупке:

- Модель, рассматривающая покупку как «ставку в лотерее». Модель восходит к решению Бернулли (1738) «Санкт-Петербургского парадокса» о предельности суммы, которую готов поставить человек на кон в независимости от вероятности выигрыша (и определяемой общим располагаемым объемом денег). При фиксированном объеме ресурсов покупателей выявление диапазона сводится к решению уравнения:

«диапазон цены»=»названная цена»+0.1*Log«назв.цены»

В нашем случае это «22 рубля»+1.36рубля(20.64-23.36 руб.) - Модель, основанная на экспериментально установленном факте, что люди не воспринимает как значительное изменение цены менее, чем на 7% (правда, эта цифра получена при исследования цен на бытовую технику, автомобили, т.е. сравнительно дорогие товары).

В нашем случае это 22+1.54 рубля (20.46-23.54 руб.) - Когнитивные модели, учитывающие такие факты, как то, что для товара стоимости в 10 единиц установление цены 9.99 единиц лучше установления цены в 9 единиц, различный субъективный масштаб цен на разном ценовом диапазоне и т.д. При это подходе фиксируются субъективные деления ценового диапазона данной товарной группы потенциальными потребителями и происходит суммирование потребителей исходя из вероятности покупки по определенной цене потребителями, назвавшими цены определенного диапазона.

В исследовании, результаты которого продемонстрированы выше тестировалось несколько вариантов упаковок нового бренда и известные потребителям конкуренты. Был получен следующий ряд цен:

| 2 | 5 | 8 | 10 | 12 | 15 | 18 | 20 | 21 | 22 | 24 | 25 | 26 | 28 | 30 | 35 | 40 | 45 | 50 | 55 | 60 | 65 | 70 | 100 |

Исходя из предположения, что:

- если пропускается несколько (более одного) значений цифрового ряда, то это демонстрирует когнитивный разрыв в субъективной шкале цен;

- называемые оценки тяготеют к значениям *5 и *0 на диапазонах малых чисел и *00 на больших;

- переход через разряд сам по себе является когнитивным разрывом, было проведено объединение в несколько диапазонов, в пределах которых правомерно проводить объединение.

Полученные диапазоны легко интерпретируются в рамках традиционного деления цен на товарную группу:

2, 5, 8 — точки спроса на «ярмарочные товары»

10-12, 15, 18 — точки спроса на «дешевые бренды»

20-30 (с точками спроса 22, 25 и 30) — бренды «средней цены»

35-70 (с точками спроса на круглых значениях)- «дорогие бренды»

100 — «элитный» товар.

С учетом этого оценивается потенциал спроса на каждую точку спроса:

Хотя формально получается, что точками спроса являются «24 рубля» и «50 рублей», но «на самом деле» при назначении цены в 24 рубля у производителя не будет ресурсов для продвижения. В итоге покупатели даже не узнают про такое хорошее дешевое предложение.

Также стоит помнить, что для большинства людей никаких других доказательств, что они приличные люди, кроме того, что они сегодня купили что-то дороже, чем вчера, просто не существует. Поэтому новые позиции, даже в условиях многолетней стагнации, должны быть дороже основного предложения на рынке. Иначе ни переключения потребителей не получите, ни денег на дальнейшее развитие бизнеса.

Мы не обсуждаем метод Ван Вестендорпа (в западной литературе он именуется как Price Sensitivity Meter of van Westendorp), являющийся сейчас одним из основных методов исследования цены, так как его информативность зависит от угадывания исследователями начальных значений цен, с которых начинается опрос. Наши исследования показали, что респонденты меняют свое отношение к ценам ни от их значений, а от очередности их предъявления (более подробно об измерении ценовых ожиданиях написано в следующей статье). Поэтому проводить такое исследование весьма рискованно.